近日,麓鹏制药有限公司(以下简称“麓鹏制药”)向港交所递交上市申请书,中信证券为独家保荐人。招股书显示,公司专注于全球癌症及自身免疫性疾病药物的设计、发现、临床开发及商业化,截至最后实际可行日期,公司已建立包含六项主要候选产品的产品管线。

其中,核心产品LP-168为全球首个进入临床试验阶段的共价兼非共价双机制BTK抑制剂,用于末线治疗复发难治性套细胞淋巴瘤(R/R MCL)适应症已处于NDA阶段。然而,光环之下,取得阶段性成果估值不增反降,赛道竞争激烈强力竞品占据先发优势及渠道优势等无不提示公司价值兑现正面临多重挑战。

研发开支持续走低 取得阶段性成果估值不增反降

从财务数据看,由于产品尚未实现商业化,公司并无主营业务收入。2023年-2024年及2025年上半年,公司通过政府补助、银行利息、对外许可获取的其他收入及收益分别为2553.6万元、1207.2万元及677.4万元。其中,一半以上是政府补助收入,三年半累计3069.7万元。

同期净利润分别为-1.59亿元、-338.5万元、3590万元。公司于2024年及2025年上半年实现了账面盈利,但这主要归功于财务报表中“优先股公允价值变动收益”项目的大幅增加。在会计准则下,这部分收益的增加,直接源自公司整体估值的下降。简单来说,因为公司被认为“不值钱了”,早期投资者持有的优先股在转换成普通股时的潜在价值缩水,这部分缩水在合并报表上被计为公司的收益。

具体而言,据招股书显示,公司投后估值在2023年Pre-B轮融资时达到4.20亿美元的高点后,在2025年进行的B轮融资中不升反降,回落至3.1125亿美元,每股成本也从23.19美元大幅降至10.69美元。

值得关注的是,在此期间,公司在研管线还取得了一定阶段性成果。2023年,公司启动LP-168治疗R/R MCL的关键性II期研究。2024年,LP-168获药品审评中心授予治疗复发或难治性非GCB型 DLBCL的突破性疗法认定。药物研发取得阶段性成果,估值不增反降,新投资者对公司未来的增长潜力和风险评估或趋于悲观。

剔除该非现金项目的影响,公司的核心经营业务仍处于持续烧钱状态,2023年、2024年及2025年上半年,公司经营现金流净流出分别为1.342亿元、1.134亿元和4740万元。

需要关注的是,公司整体研发投入呈下降趋势,2023年及2024公司研发开支分别为1.68亿元、1.5亿元;2024年上半年及2025年上半年,公司研发开支分别为6960万元、5320万元,近两个报告期内研发开支均出现同比下滑。

从资产负债角度看,截至2025年6月30日,公司净资产为负8.338亿元,流动负债净额高达8.532亿元。剔除优先股负债后,公司流动负债为8872.4万元,同期公司现金及银行存款为6670.3万元,短期偿债仍存资金缺口。

赛道竞争激烈 商业化价值兑现难

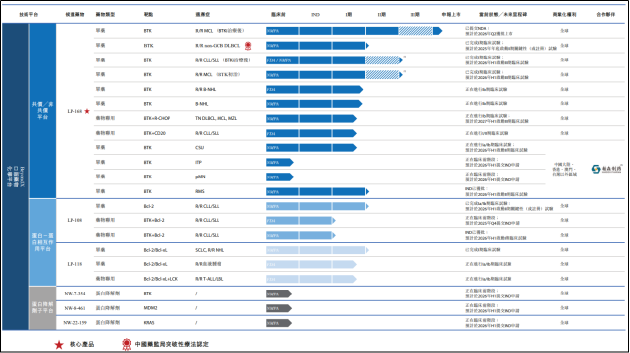

产品及业务方面,截至最后实际可行日期,麓鹏制药已建立包含六项主要候选产品的产品管线,其中三项为新药申请阶段及临床阶段的核心资产,即核心产品LP-168、LP-108与LP-118。

其中,核心产品LP-168为全球首个且唯一的处于临床试验阶段的共价兼非共价双机制BTK 抑制剂,用于末线治疗复发难治性套细胞淋巴瘤(R/R MCL)适应症处于NDA阶段;用于二线治疗R/R MCL适应症处于临床二期;用于末线治疗慢性淋巴细胞白血病(CLL)和小淋巴细胞淋巴瘤(SLL)适应症处于临床二期;其余适应症均处于早期临床或临床前研究阶段。

麓鹏制药的价值叙事与核心管线LP-168高度相关,但其商业化前景实际上存在较大不确定性。资料显示,套细胞淋巴瘤(MCL)属于相对少见的亚型,全球发病率约为0.5-1.0例/10万人,患者群体较小。传统化疗五年生存率约为30-50%,BTK等靶向药物应用后五年生存率提升至60-70%,部分低危患者甚至可达80%以上,已经可以满足多数患者的治疗需求。

根据《套细胞淋巴瘤诊断与治疗中国指南(2022年版)》,MCL初治方案推荐利妥昔单抗联合化疗,年轻且适合造血干细胞移植患者采用R-CHOP或R-DHAP(利妥昔联合奥沙利铂/卡铂/顺铂),老年或不适合造血干细胞移植患者采用BR(苯达莫司汀联合利妥昔)。复发/难治MCL推荐BTK抑制剂。

而LP-168处于NDA阶段适应症为BTK治疗后的复发/难治MCL,即患者在使用现有BTK药物(如伊布替尼、泽布替尼等)无效或耐药后的末线选择,患者群体或十分有限。

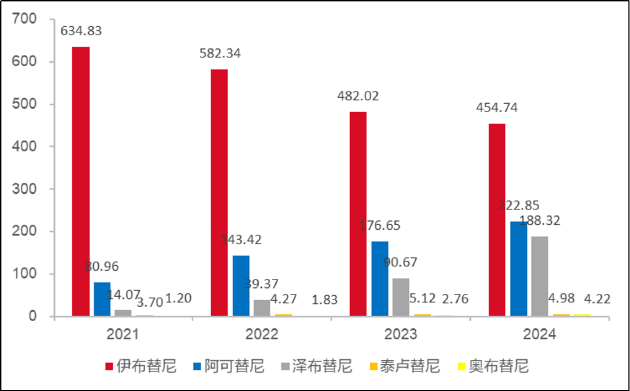

从竞争格局看,截至最后实际可行日期,已有六款获批或提交NDA的BTK抑制剂。强生/艾伯维的伊布替尼、AZ的阿可替尼、百济神州的泽布替尼、礼来/信达生物的匹妥布替尼均在国内外获批上市,诺诚健华的奥布替尼已在国内获批。同时,在R/R MCL这一适应症上,伊布替尼、泽布替尼等已被纳入中国国家医保目录,确立了标准治疗地位,并在价格上构筑了强大壁垒。

从销售金额看,2021年-2024年,第一代BTK 抑制剂BTK 抑制剂市场份额有所下降,但仍然位居同类榜首,第二代抑制剂阿斯利康的阿可替尼、百济神州的泽布替尼增长迅猛。

面对充分竞争的市场以及已上市多年的知名品种,LP-168作为后来者若要分得市场份额,不仅需要在头对头或真实世界研究中证明其疗效与安全性,还必须直面医保谈判可能导致的产品降价,在支付环境日益紧缩的背景下,作为后来者,其定价能力和利润空间或将被严重挤压。

此外,虽然LP-168为全球首个且唯一的处于临床试验阶段的共价兼非共价双机制BTK 抑制剂,具备理论技术卖点。然而,这一理论优势尚未经过大规模、关键性III期临床试验的充分验证,其是否能转化为明确的临床终点优势(如显著延长的总生存期)、以及能否改变临床治疗实践,仍是未知数。

与此同时,全球药企针对BTK耐药这一难题的下一代研发竞赛早已开启,方向呈现多元化,主流研发方向还包括双特异性抗体、BTK蛋白降解剂(PROTAC技术)等,技术卖点最终能否转化为临床及商业价值仍待验证。

责任编辑:公司观察

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏